Muchos pequeños inversionistas siguen las decisiones de gigantes como Warren Buffett, Ray Dalio, Terry Smith o Cathie Wood

En tiempos de ajetreo en los mercados, como los actuales, tomar decisiones de inversión se vuelve más complicado. El mercado de renta fija no ofrece el refugio tradicional para los inversores conservadores y la fuerte rotación en las bolsas plantea dudas. Este contexto invita a los pequeños inversores a fijarse en los pasos que dan los grandes gurús de los mercados.

Las apuestas de los mejores inversores internacionales son seguidas, muchas veces al milímetro, por cientos de pequeños ahorradores, que esperan a conocer las decisiones de inversión de grandes gestores como Warren Buffett y su socio Charlie Munger, Ray Dalio o Cathie Wood, antes de tomar las suyas propias.

Warren Buffett

Si hay un gestor reconocido por el mercado, ese es Warren Buffett. A sus 91 años, sus decisiones de inversión son seguidas como una religión por inversores de todas partes del mundo. Entre sus últimas recomendaciones, el gestor estadounidense aconsejó confiar siempre en Wall Street. “Nunca contra Estados Unidos”, dijo, ni tampoco contra sus valores estrella en los últimos años, como las tecnológicas.

Ni siquiera durante las semanas que llevamos de año, en las que los índices estadounidenses han recortado entre un 5% y un 12%, Buffett ha fallado a estas palabras. Su primera posición en cartera es Apple, que pierde este año en Bolsa cerca de un 5% de su valor. El gestor tiene invertido en el fabricante de iPhone un 47,60% de su cartera, valorado en US$157.000 millones, según los últimos datos disponibles.

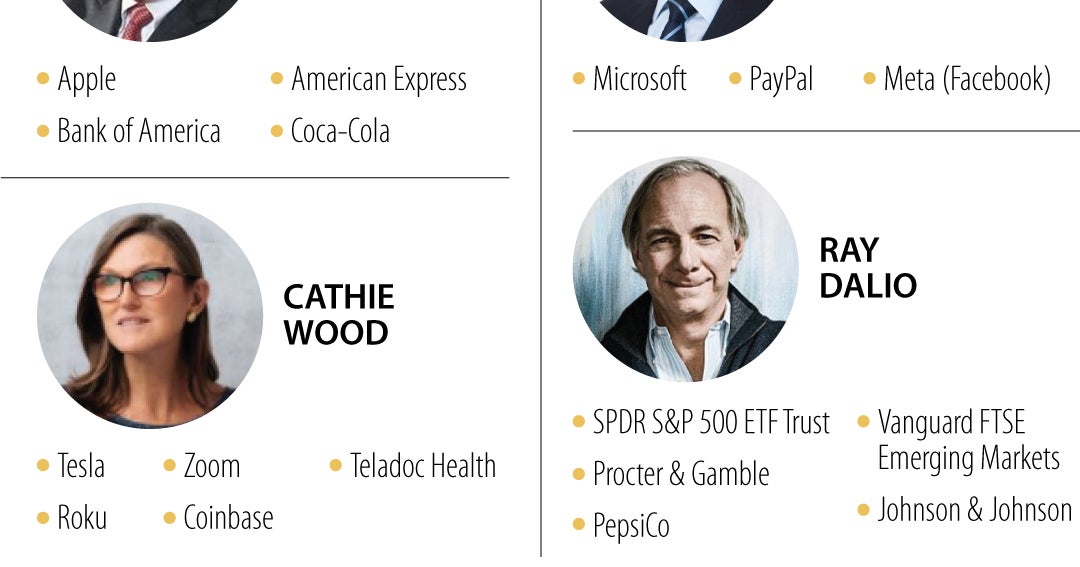

La mayor parte de la cartera de Buffett está invertida en Estados Unidos y, tras Apple, otros de sus valores favoritos son Bank of America, American Express y Coca-Cola. Entre estas tres inversiones, suma US$92.000 millones de patrimonio.

Una de las últimas decisiones de inversión conocidas del gestor, que administra su patrimonio a través su conglomerado de empresas, Berkshire Hathaway, es la compra de Activision Blizzard. Adquirió acciones por cerca de US$1.000 millones semanas antes de que Microsoft, fundada por Bill Gates (uno de sus mejores amigos reconocido) lanzara una oferta de compra por la compañía de videojuegos. Después de esto Activision Blizzard se disparó en bolsa y en lo que va de año, sus acciones suben más de 20%.

Como curiosidad, además de las empresas que le gustan, a Buffett (y a su socio, Charlie Munger, de 98 años) le encanta contar al mercado lo que no le gusta. Y el bitcoin está en este último grupo. En una entrevista el año pasado, el gestor y su mano derecha dijeron de la criptomoneda más popular que “no tiene valor, es una ilusión”.

Munger aseguró hace relativamente poco que deseaba además que “las criptomonedas nunca se hubieran inventado” .

Cathie Wood

Emergió como gestora estrella con la inversión en tecnología como su gran apuesta. Llegó a lograr una rentabilidad de 150% en 2020, aunque después ha perdido parte de su brillo. La gestora, que creó la firma Ark Invest en 2014, pasó de US$3.500 a US$60.000 millones de patrimonio bajo gestión en dos años, pero a lo largo de 2021 sus apuestas se fueron desinflando. Aún así tiene una legión de seguidores que confían en que retome el pulso del mercado una vez que se desvanezca el ruido alrededor de las tecnológicas.

Su fondo estrella, Ark Disruptive Innovation, tiene entre sus principales posiciones Tesla, Roku, Teladoc Health, Zoom y Coinbase.

El fabricante de coches Tesla ofrece un potencial alcista cercano a 10%, y firmas como Morgan Stanley le dan recorrido hasta los US$1.300 dólares. El resto de estos valores, que cae más de 20% están valorados por los analistas entre un 70% y un 100% por encima de los precios actuales, según el consenso de Bloomberg. Roku, una compañía de dispositivos inalámbricos de audio y vídeo, puede escalar un 95%, hasta los US$218 y tiene un 76% de consejos de compra.

También tiene más de 90% por delante la empresa de servicios de atención médica por teléfono y vídeo Teladoc Health, que está valorada en US$132, de media, y los analistas de RBC le dan alas hasta los US$215.

Otra de las apuestas de Woods, Zoom, vale un 100% más de su precio de mercado, según los expertos, y Coinbase ofrece un recorrido al alza de más de 70%, hasta los US$332, con un 74% de consejos de compra.

Terry Smith

Se le conoce como el Warren Buffett británico, aunque su estilo de gestión es radicalmente distinto. Si el reconocidísimo gestor estadounidense lleva la bandera del value, Terry Smith es el gran defensor de la inversión growth (buscar negocios que tengan la capacidad de hacer crecer sus beneficios a tasas elevadas).

El fundador de Fundsmith es uno de los gestores más exitosos de los últimos años y se lo debe a los resultados de su fondo, el Fundsmith Equity Fund, uno de los bestseller en Europa. Este año, el fondo se deja un 11%, en línea con lo que caen muchas empresas en las que invierte. Y pese a este descenso, sus partícipes todavía ganan con él, alrededor de un 17% cada año de los últimos 10, según la consultora de fondos Morningstar.

En su libro Invirtiendo en crecimiento: cómo hacer dinero comprando solo las mejores empresas del mundo detalla sus decisiones de inversión, y permite conocer por qué sus empresas favoritas son Microsoft, Paypal o Meta (Facebook). El consenso de analistas les da un potencial de subida de entre 30% y 70%.

Ray Dalio

Es gestor de hedge funds y fundador de Bridgewater Associates, saltó a la fama por ser capaz de predecir la crisis financiera de 2008. Lleva tiempo diciendo que el “efectivo es basura” en relación con otros activos en alusión a que hay que poner el dinero a trabajar. Acaba de actualizar sus inversiones ante la SEC y entre las mayores posiciones de su cartera están el fondo cotizado SPDR S&P 500 ETF Trust, seguido de acciones de Procter & Gamble, el fondo Vanguard FTSE Emerging Markets, PepsiCo y Johnson & Johnson.

Estas acciones, que ceden ligeramente este año, ofrecen un potencial alcista de entre 5% y 12%, según el consenso. La que más respaldo de analistas tiene es Johnson & Johnson, según Bloomberg.

Entre sus últimos movimientos ha comprado acciones de Raytheon Technologies, una empresa aeroespacial y de defensa. También ha adquirido títulos de Carlisle y Mondelez, entre otras. Donde no ve claro estar es en Netflix, Amazon, PayPal, Oracle, Apple, Meta, Alphabet, Mastercard, Pinterest y Coinbase, entre otras, y vendió títulos.